欧洲和北美地区拥有全球四分之三的商务航空机队。2020年初,随着新冠疫情在这些地区爆发,很多市场人士或许会担忧商务航空市场是否会像2008-2009年全球金融危机之后那样再次陷入低迷。彼时,市场经历了订单和交付量大幅萎缩、制造商和运营商大面积破产、形象危机以及资产残值锐减。

疫情爆发距今已一年有余,历史是否再现?答案对错参半。新飞机的交付量确实减少了20-25%,但制造商仍在陆续接到订单,整体运营状况尚可。疫情期间,他们的策略也比较谨慎,降低了生产率并优化了生产线(近期削减的产品包括Learjet和Citation Sovereign+等需求已较为次要的机型)。

这些措施有助于维持飞机价值和维护企业品牌。航班活动数据显示,尽管商务出行仍寥寥无几,但商务航空的市场周期几乎已恢复至疫前水平。运营商通过新模式将商务出行市场的众多新用户引流至私人航空领域,如会员制的相关技术支持、按小时服务和包机等,而用户在十年前完全体验不到这些模式。业内人士希望能够保留这些新客户——即使只能留住部分客户,这对许多服务提供商来说也是重大利好。尽管Zoom和微软Teams等线上会议工具在疫情期间得到了蓬勃发展,现如今商务出行的需求复苏可能存在不确定性,但当我们展望2021年夏季,无疑仍将看好这一行业。

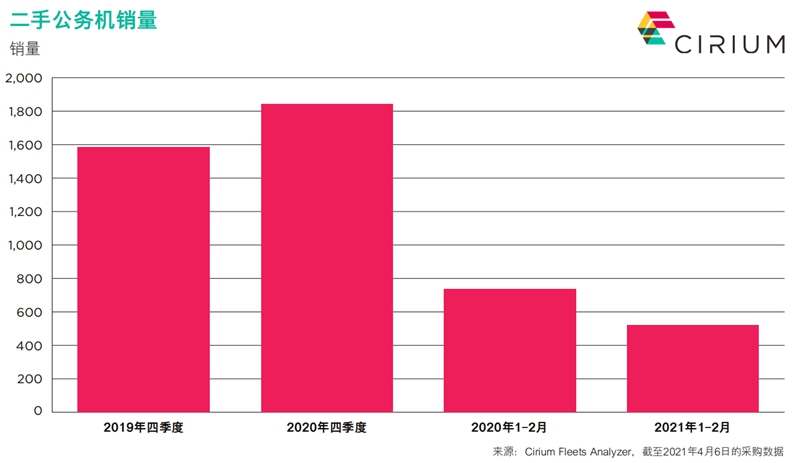

二手市场以及飞机市场价值(MV)发生了一些耐人寻味的变化。首先,在私人航空新用户、新飞机交付量减少及美国大选结束的共同作用下,2020年四季度二手机销量创下历史新高。

Cirium Fleets Analyzer数据显示,2020年四季度,喷气式公务机和涡桨式公务机的二手机销售量超过了1800架,同比增长逾16%。仅去年12月,二手飞机销量就达到近900架,涨幅超过24%。二手机库存(供应)——尤其是机龄较小的飞机库存,大幅萎缩。2021年初的数据或许已经反映了这一情况,但最终数据仍有待确定。与去年同期相比,2021年1-2月的成交量可能减少了20-30%。

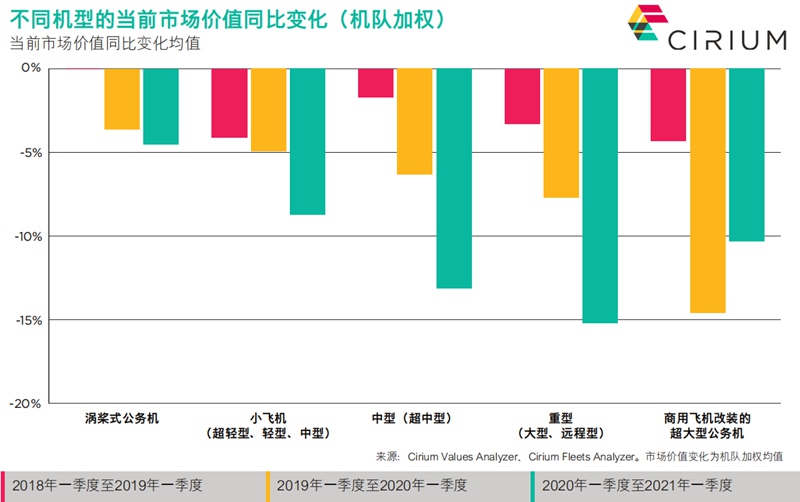

当市场供不应求时,飞机价值通常会上涨。受新冠疫情影响航空出行需求下降,许多核心机型的市场价值下滑。按机队加权平均计算,整个公务机队的市场价值同比跌幅超过11%,对比2019年6%的跌幅扩大了将近一倍。

不过,部分机型的市场价值已开始回升,而这些机型此前可能录得最大跌幅。按机队加权平均计算,30多种机型的价值跌幅超过15%;其中,有15种机型,包括湾流(Gulfstream)的G650/G650ER、G450、G280和庞巴迪(Bombardier)的Global 5000(共计近1200架飞机)的价值跌幅甚至超过20%。这也导致了重型机队的价值跌幅最大,达到15%左右。

这些数据看起来似乎不太乐观,但换个角度来看,在Cirium追踪的约125种机型当中,约三分之一机队的价值跌幅(机队加权平均)在5-7%的“正常”水平。事实上,在2021年1月中至二季度初期间,Cirium对超过25种机型进行了全面的市场价值评估,其中约13种机型的市场价值有所上升。虽然这确实说明了市场存在回升空间,但也提醒我们,在后疫情时代公务机市场复苏不会是单一模式。

对公务机的原始设备制造商(OEM)而言,2020年是极其艰难的一年,交付量下滑168架(21%)至637架。所有机型的交付量均出现下滑,其中,中型和超中型降幅较大,分别达到47%和29%。而2019年公务机交付量则增长了16%。Citation Latitude、庞巴迪挑战者350和湾流G280的交付量均大幅下滑,跌幅分别在32架、24架和10架。

远程型大客舱公务机的交付量下滑幅度最小,仅减少了3架,凭借29%的占比在总交付量中位居榜首。庞巴迪Global 7500的交付量增加至35架,并开始交付Global 5500系列。这在一定程度上抵消了Global 6000系列交付量的减少,将减少总量缩小至8架。湾流G500/600系列新机型的交付量增加至50多架,部分抵消了G650交付量减半的影响。

目前看来,在交付量方面,2021年的最好情况也就是持平2020年,在明年预计将恢复至2018年水平,并在2025年左右重回750架的水平。

根据最新的2021年Cirium Business Jet Delivery Forecast预测显示,未来十年,公务机的交付量将超过7550架,总价值达2040亿美元(2021年全寿命基础价值)。与过去十年相比,数量增长了9%。

2021-2030这十年里,目前正处于研发阶段的远程机型湾流G700和Dassault Falcon 6X将占到总交付价值的64%。OEM方面,庞巴迪和湾流在交付价值中的占比将分别超过30%,占据市场主导地位。中型和商用飞机改装的超大型公务机的交付量预计将减少,但其他机型的交付量都将增加。其中超轻型单发Cirrus SF50 Vision的交付量将大增55%,但超轻型飞机价值较小,市场总值仅30亿美元。