对市场运营状况的客观分析与把握,是任何决策的前提与基础。国际航空运输市场是大型国际航空枢纽运营的重要内容。中美航空运输市场是我国国际航空运输市场的重要组成部分。本文从中美航空运输市场总体状况、中美通航机场数量、中国机场通航情况、航空公司运营情况等四方面,对中美航空运输市场结构与特征进行分析。

一、中美航空运输市场总体状况

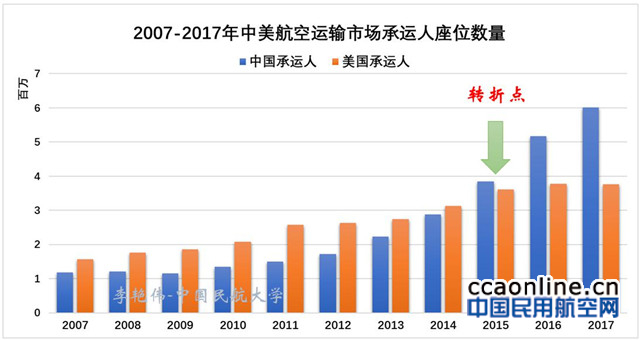

1、承运人运力增长情况

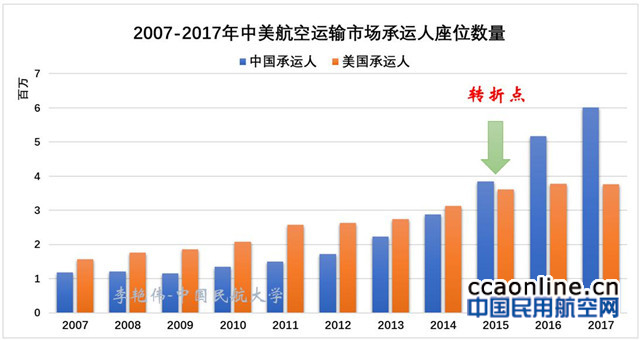

中美航空运输市场近10年发展迅猛,但中美承运人运力投入结构有所变化。2007-2014年,在中美航空运输市场上,无论从航班数量以及座位投入上看,都是美方承运人拥有相对较高的份额。

2015年可以说是转折年,该年双方在航班数量上基本持平,但在座位投入上,中方承运人超过了美方承运人。并且直至2017年,中方承运人运力投入高速增长,并在运力份额上占有较大优势。

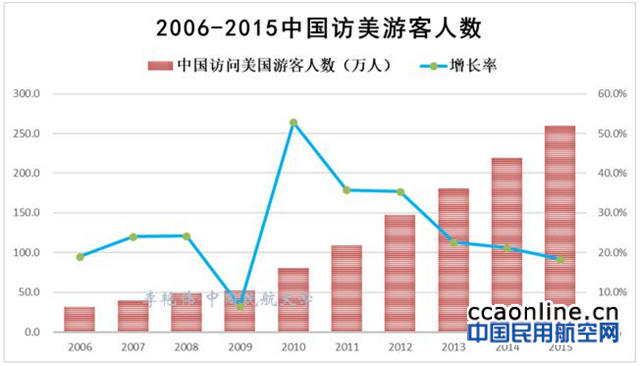

中美航空运输市场的快速增长,主要由中方出境访美驱动。从2006-2015年,中国访美游客人数从32万增加到259万人,增长了八倍。

而同期,美国访问中国游客数量增长缓慢,2011年-2015年,基本维持在210万人左右。

一般情况下,本国公民出行时都会优先选择本国航空公司,因此在运力投入方面,由市场需求所驱动,中方承运人的运力投入增长速度较快,并逐渐超过美方承运人。另外一个造成中美双方承运人运力不均衡的原因是,我国以京上广深为代表的繁忙机场,航班时刻已经饱和,外航很难申请到理想的时刻资源,由此限制了运力的快速增长。

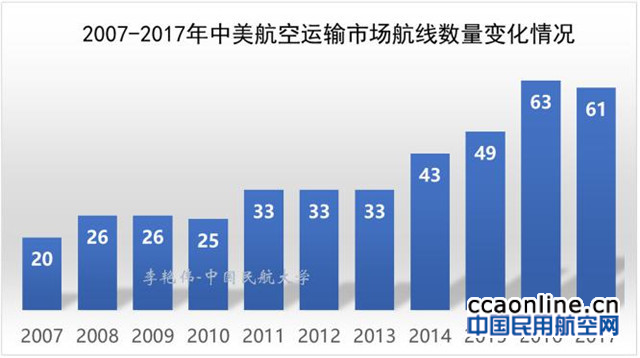

2、航线数量

从航线数量方面考察,中美航线由2007年的20条,增长为目前的60余条。中美航线网络从覆盖范围,到网络厚度都有了较大改善。

在航司开通航线数量方面,中国承运人由2007年的8条航线增长为2017年的40条;美方承运人由2007年的12条增长为2017年的31条。中方承运人在开通航线数量方面也超过了美方承运人。

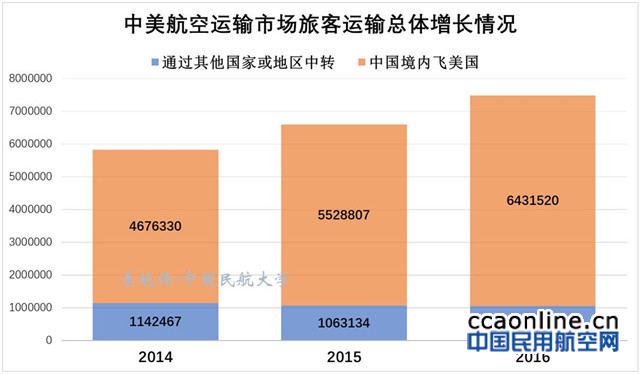

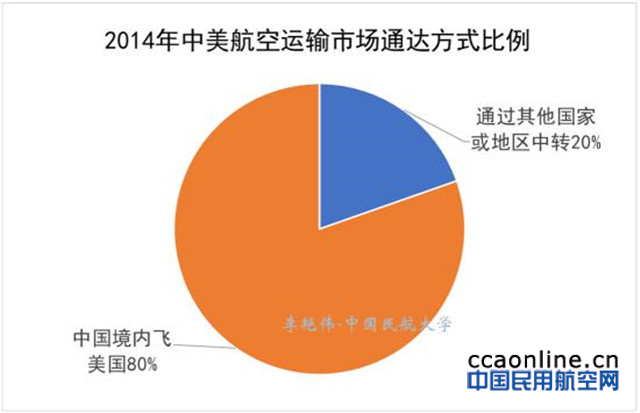

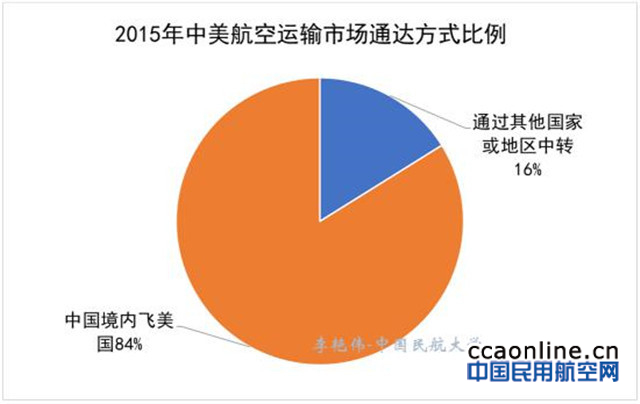

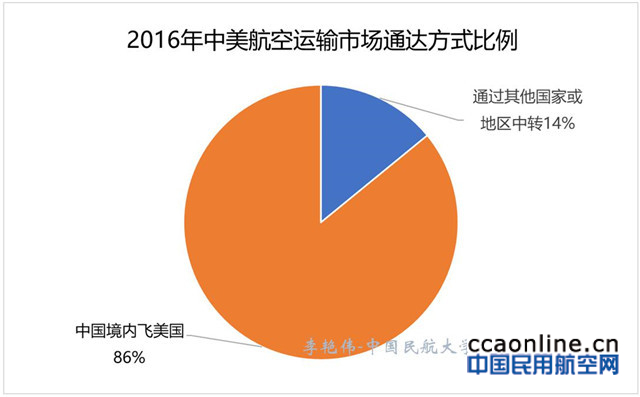

3、通过其他国家或地区的中转旅客量

随着我国民航运输业在中美航空运输市场上的不断成长,从中国境内直接到达美国目的地的旅客运输量由2014年的467.6万增长到2016年的643.2万,是中美航空旅客构成的主体。

如下面三个图所示,通过其他国家或地区中转至中美两国目的地的旅客数量逐年减少,比例由2014年的20%下降为2016年的14%。换句话说,也就是随着我国国内中美航线网络的丰富,航司运力投入的增加,通过仁川、东京等地中转去美国的旅客数量逐年降低。

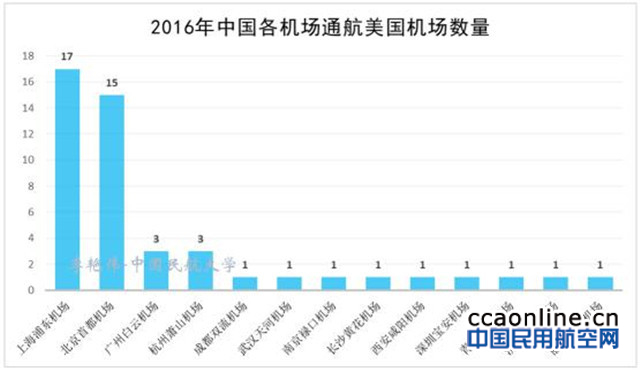

二、中美通航机场数量

2016年中国通航美国的机场共计13家,开通美国航线共计63条。我国各机场通航美国机场数量如图所示,从通航美国机场数量来说,首都机场与上海浦东机场占据主导地位。

从各机场联通美国民航机场的情况看,中美航空运输市场主要以首都机场、上海浦东机场以及广州白云机场为主。三机场可用座位数占中美航线座位总数的93.5%,可用座公里占总量的95.6%。

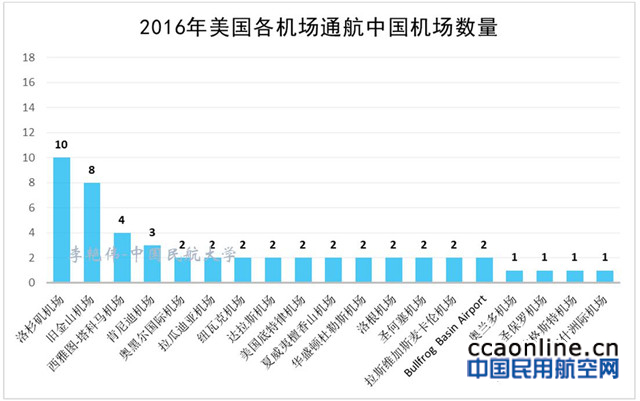

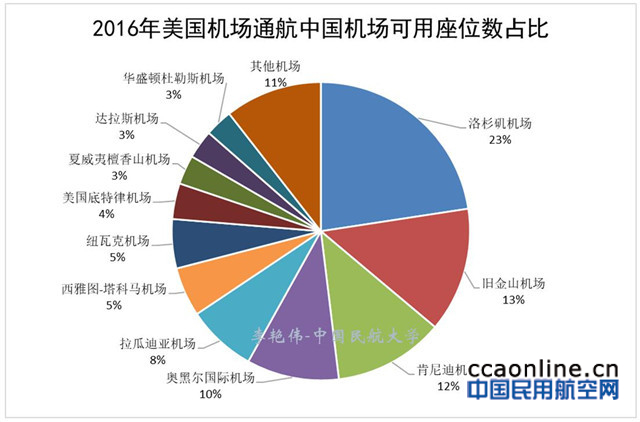

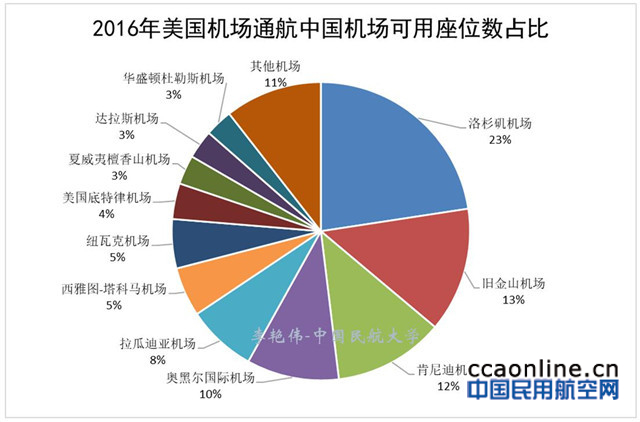

美国各机场开通中国机场数量如图所示,主要以洛杉矶与旧金山机场为主。

从运力投入来看,在中美航空运输市场上,美国机场主要以洛杉矶、旧金山、肯尼迪、奥黑尔以及拉瓜迪亚机场为主。这五家机场的运力投入占到了运力总投入的74.5%。

三、中国机场通航情况分析

1、首都机场

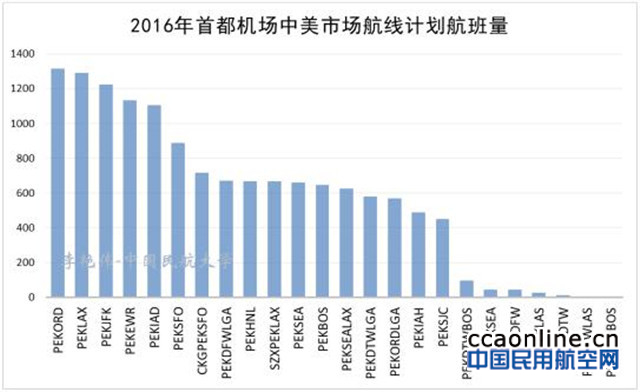

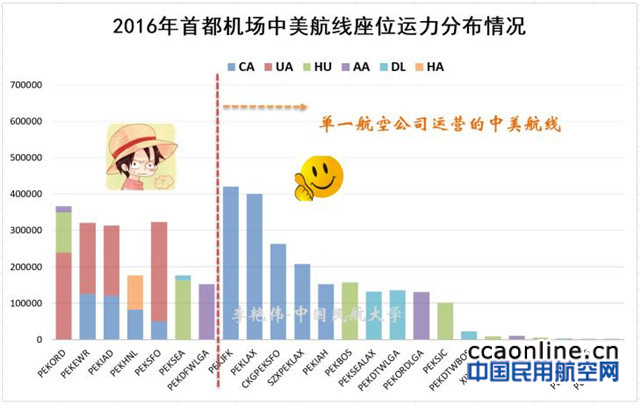

作为“中国第一国门”的首都机场在中美航空市场上发挥着重要作用。2016年首都机场通航美国的航线共计24条,占到了中美航线总数的37.5%。运力排名前五位的航线是:北京-奥黑尔,北京-洛杉矶,北京-肯尼迪,北京-纽瓦克,北京-华盛顿杜勒斯。

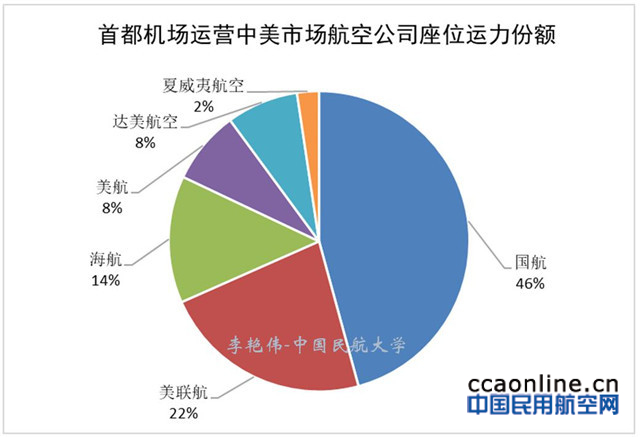

中美双方2016年在首都机场运营中美航线的航空公司共有6家,其中国航运力投入占比最大,达到46%;其次是美联航,占比22%。在首都机场运营中美航线的中国航空公司只有国航和海航两家,国外航空公司有四家,但在座位运力投入上中国航空公司运力占到60%,高于美国承运人运力投入。

国航作为首都机场中美航线运力投入最大的航空公司,其在首都机场共运营9条中美航线,其中有5条航线是独飞航线,其他4条航线是与外航共飞的航线。国航独立运营的“北京-肯尼迪”,“北京-洛杉矶”航线,是首都机场两条运力份额最高的航线。在中美共飞的中美航线上,国航的运力份额都较弱。

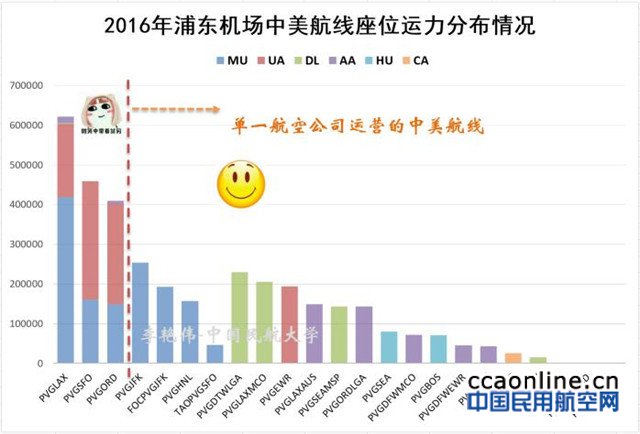

2、浦东机场

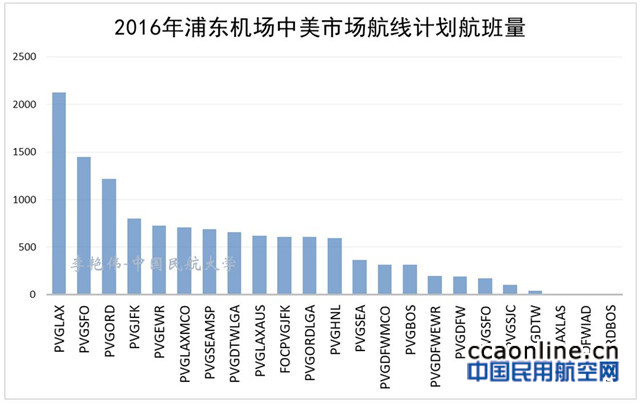

2016年上海浦东机场通航美国的航线共计23条,占到了中美航线总数的35.9%。运力排名前五位的航线是:上海-洛杉矶,上海-旧金山,上海-奥黑尔,上海-肯尼迪,上海-洛杉矶-墨西哥。

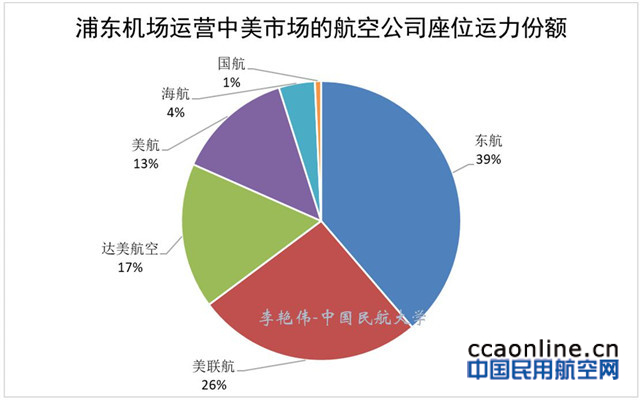

中美双方2016年在浦东机场运营中美航线的航空公司共有6家,分别是东航、美联航、达美、美航、海航以及国航。其中东航运力投入占比最大,座位份额达到38.7%。在浦东运营中美航线的中国航空公司座位运力总投入份额为43.6%,略小于美方承运人运力投入。

东航作为上海浦东机场中美航线运力投入最大的航空公司,其在浦东机场共运营7条航线,其中有4条航线是独飞航线,其他3条航线是与外航共飞的航线。浦东机场中美航线相对首都机场来说,其市场集中度更高。“上海-洛杉矶”航线的运力投入是“北京-洛杉矶”航线的1.5倍。在“上海-洛杉矶”航线上,东航占有较高的运力份额。但是在另外两条与外航共飞的航线上,东航运力份额较低。中美承运人共飞的三条航线运力投入,要高于各航空公司独立运营的航线。

3、白云机场

广州白云机场通航美国机场的航线只有3条,运力投入占到了中美航空市场运力总投入的11.2%。三条航线是广州-洛杉矶,广州-肯尼迪,广州-旧金山。在白云机场的中美航线上,只有南航一家航空公司在运营。

四、航空公司运营情况

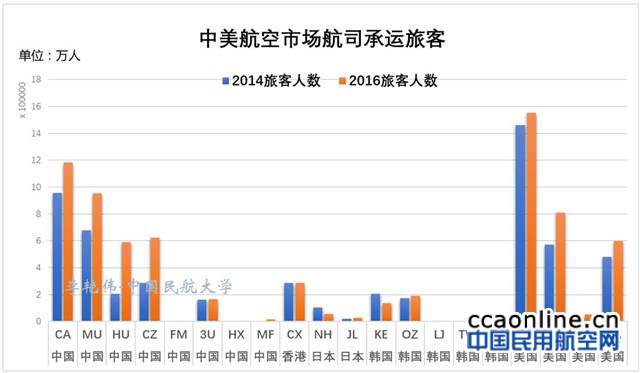

如前所述,在中美航空运输市场上,中方承运人的运力投入水平自2015年开始,已经逐步超过美方承运人。但考察航空公司承运旅客运输量,美国的UA占据了较高份额,其次才是国航、东航,美国的DL位居第四位。

从下图中也可以看出美方承运人的市场集中度相对较高,共有四个航空公司运营中美航线,且运量主要集中在UA、DL、AA三个航空公司上(夏威夷航空HA仅运营从中国到夏威夷的航线)。中方承运人,参与中美市场运营的航空公司数量较多,有CA、MU、CZ、3U、MF、FM、HX。

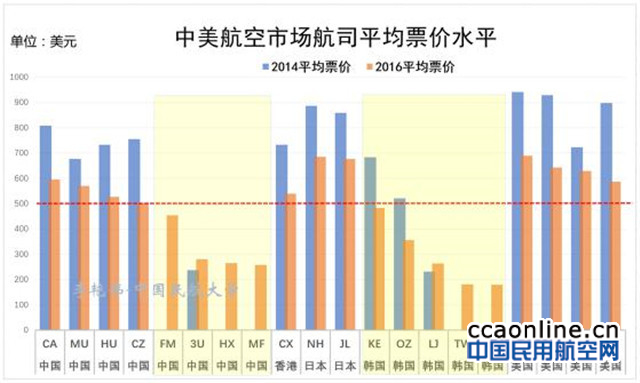

从中美航空市场的票价水平看,2014-2016年整体呈降低趋势。日本的NH、JL,香港的CX,美国的航空公司与中国的四大航,都保持在较高水平,平均票价在500美元以上(不含税)。美方承运人的票价水平,整体高于中方承运人。

中美市场上运营的韩国航空公司票价水平较低,都在500美元以下,TW与BX的票价甚至低于200美元。中国航空公司中的FM、3U、HX、MF的票价水平也较低。这可能与地方政府进行国际航线补贴有较大关系。

从出行机场角度考察平均票价水平,从韩国中转到达美国的平均票价水平最低。通俗理解就是,费了半天劲到韩国仁川转机去美国,很大一部分原因是票价水平有足够吸引力。加之韩国政府在落地免签政策等方面的支持、机场方便快捷的转机流程、航班时刻衔接的优化等措施,吸引了部分中美航空市场旅客在仁川转机去美国(韩国航空公司和仁川机场在枢纽建设上的组合拳打的确实漂亮)。最近三年经日本中转飞美国的中转旅客数量逐年降低,且降幅较大,与其平均票价水平处于较高水平有一定关系。

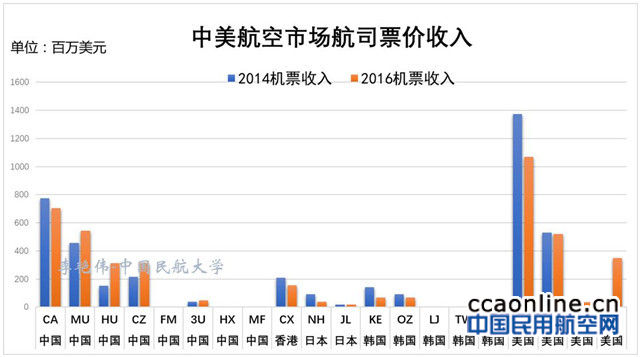

在中美市场航司票价收入方面,收入最高的为UA。虽然中方承运人在中美市场运力投入份额较高,但在票价收入上,美方承运人总体高于中方承运人。观察所有航司的票价收入,美国的UA、中国的CA、香港的CX、以及日本与韩国的航空公司,2014-2016年的票价收入呈降低趋势。

五、结论与思考

1、中美航空运输市场增长迅速,且这种增长主要由中国出境旅客拉动。我国航空公司在中美航空运输市场投入的运力持续增长,运力份额已超过美方承运人。中美航权资源与繁忙机场航班时刻的稀缺,已成为制约中美航空运输市场的瓶颈因素。

2、随着中美航空市场航线网络的不断增加,航司运力投入的增长,经韩国、日本等地中转的中美旅客运输量逐年降低。但经仁川中转到达美国的平均票价水平较低,加之韩国政府与机场当局辅以其他手段,对首都机场与浦东机场而言,韩国仁川机场在中美市场上的竞争威胁依然较高。

3、中美航空运输市场上,中国通航机场的市场集中度较高,前三位机场座位数占到中国通航美国机场的93%,从航线数量与运力投入方面,主要集中于首都机场和浦东机场。美国通航机场的市场集中度,在座位运力分布方面,相对较为分散,前三位机场总座位份额为48%。

4、在中美航空运输市场上,首都机场是中国通航机场中座位份额最高的机场(占比45%)。国航是首都机场中美市场上最重要的航空公司,其座位运力份额为46%,第二位的美联航为22%。2016年国航在首都机场运营的中美航线中,有5条航线是独飞航线(垄断经营),其他4条航线是与外航共飞的航线。在与外航共飞的航线中,其运力投入份额均低于外航。国航独飞经营的北京-肯尼迪,北京-洛杉矶,是首都机场座位运力最高的两条中美航线。

5、浦东机场的中美航线集中度较高。“浦东-洛杉矶”航线运力投入最大,几乎是“北京-洛杉矶”航线运力的1.5倍。在该航线上,东航运力份额超过UA。东航在浦东机场运营7条中美航线,其中与UA共同经营3条航线,独立运营4条航线。3条共飞航线的运力高于所有航司独飞的中美航线。

6、虽然中方航空公司在中美航空运输市场的运力投入水平已远高于美国承运人,并且其平均票价水平也低于美方承运人,但是美方承运人在承运旅客数量、总体票价收入方面,都表现的更为出色。(出现这种情况的原因,除以往文献中讨论的航空公司国际市场竞争力外,两舱旅客的客票收入水平差异也可能是造成这种结果的原因之一。亦即,美方承运人从头等舱与商务舱中获得更高收入。此结论目前仅为猜测,需收集中美航空公司的两舱收益数据进一步验证。)

7、除CA、MU、CZ外,HU近三年在中美市场航线开拓方面表现较为突出,新增航线数量多。HU的票价水平虽比国内三大航略低,但也保持在基本相当的位置。其他在中美市场运营的航空公司,如3U、MF、HX,总体来讲航班频次较低、运力投入较低、票价水平较低(猜测其主要依靠地方政府补贴运营)。

对于以上数据分析深层次的探究,需要涉及航权谈判与分配、繁忙机场航班时刻资源配置、航空公司竞争力影响因素与内部能力提升、地方政府补贴国际航线的利弊、大利益集团对产业政策制定的影响等方面的内容,由于篇幅限制,笔者在本文中不做更深入研讨。欢迎对此有兴趣的业内外专家、学者能做出有益补充。本文原始数据来源于中国统计年鉴、美国国家旅游办公室、OAG航班计划数据库、IATA数据库。由于各种统计方式本身的缺陷,会与实际发生数据有所出入,但对分析结论不造成颠覆性影响。(航家作者:李艳伟)

(本文仅代表作者观点,中国民用航空网保持中立。)